财通证券研报中认为,我国珠宝行业经历黄金发展十年,头部品牌渠道优势稳固,传统黄金主业稳健增长,引入培育钻产品将贡献增量业绩,重新发掘渠道价值。我国作为培育钻毛坯第一大供应国,生产端优势明显,C端消费需求亟待挖掘,培育钻作为新品激活原有渠道的价值重估,新一轮成长周期有望展开。

1)珠宝板块:渠道扩张推动行业持续扩容

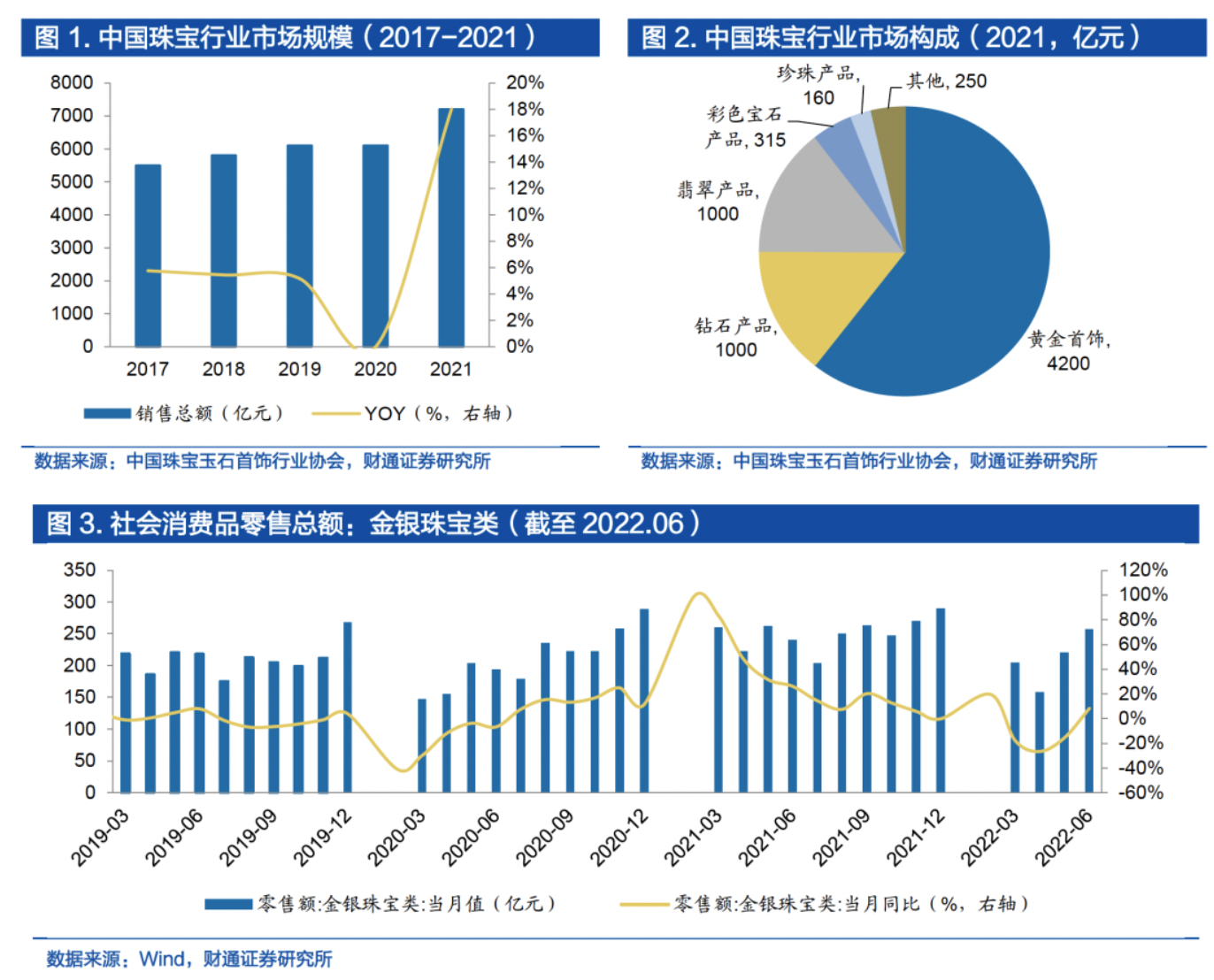

疫情困扰下珠宝行业稳健复苏,增速领先其他消费品类,2021年社会消费品零售总额同比增长12.5%。其中,黄金品类市场规模约为4200亿元,同比增长23.5%,占比达58.3%。新冠疫情、欧美经济刺激政策、俄乌冲突等多因素驱动下,资产保值增值需求强烈,黄金价格持续走高,消费者具有“买涨不买跌”的心理,黄金整体消费量大幅提升。

我国珠宝企业多为品牌运营方,专注于品牌建设、推广和终端渠道管理等附加值高的核心环节,将附加值较低的生产和配送等中间环节外包。上游生产“以委外加工为主、自行生产加工与成品采购为辅”,下游通过加盟体系建设提升市场占有率。珠宝加盟商的收入规模、盈利能力主要受其加盟品牌的产品结构影响。我国消费者偏爱黄金产品,一般而言,黄金产品销售占比更高的店铺收入规模更大、毛利率偏低、存货周转速度更快。以国内头部珠宝品牌商周大福、周大生为例,加盟商单店投资额较高,通胀下低毛利的黄金产品销售收入占比提升,导致单店毛利率有所下滑,目前整体投资回收期约4-10年。

2)培育钻业务重塑渠道价值,贡献增量业绩

①我国天然钻石渗透率低于黄金饰品等,低线城市尤甚。

我国钻石依赖进口,价格普遍较高,且1ct以下产品不具备保值增值属性,民众消费意愿较弱。我国钻石消费以分钻为主,以迪阿股份为例,公司求婚钻戒产品中0.7ct以下产品销量占比达98%。

②海外新旧珠宝品牌推进培育钻销售,带动C端起量。

传统珠宝品牌LV、Chanel参投培育钻工厂和品牌;时尚珠宝品牌施华洛世奇推出培育钻子品牌Diama、潘多拉提出2022年培育钻收入占全年营收5%的目标,为行业注入增量。品牌方瞄准年轻中产消费群体,主打环保理念与性价比,带动C端消费。

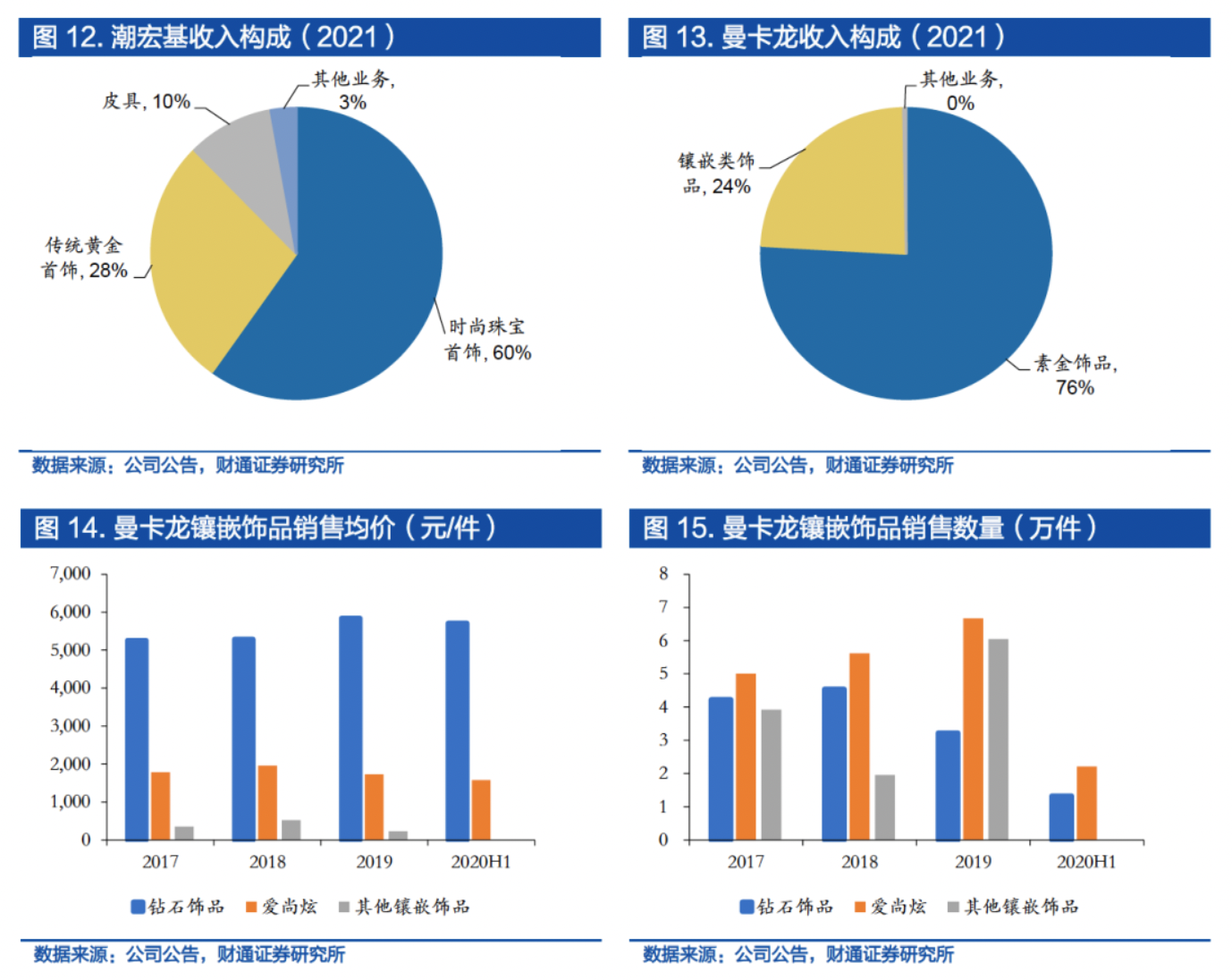

年轻消费群体的时尚珠宝需求持续提升,自我表现、为心情买单成为重要消费动因,千元级饰品备受推崇。我国婚恋市场中天然钻石消费以0.3ct-0.7ct产品为主,日常饰品级钻石克拉数更小。以曼卡龙为例,其天然钻石饰品均价在5000元左右,而品牌方0.3ct培育钻饰品价格普遍在5000元以下,潜在替代空间广阔。

③黄金行业龙头再出发,引入增量实现优势互补。

头部黄金珠宝品牌门店数量均在4000-5000家左右,且黄金产品占据绝大部分收入,镶嵌类收入占比较低,天然钻等库存极低,推行培育钻石业务阻力最小,潜在增量培育钻业务与存量黄金业务优势互补。

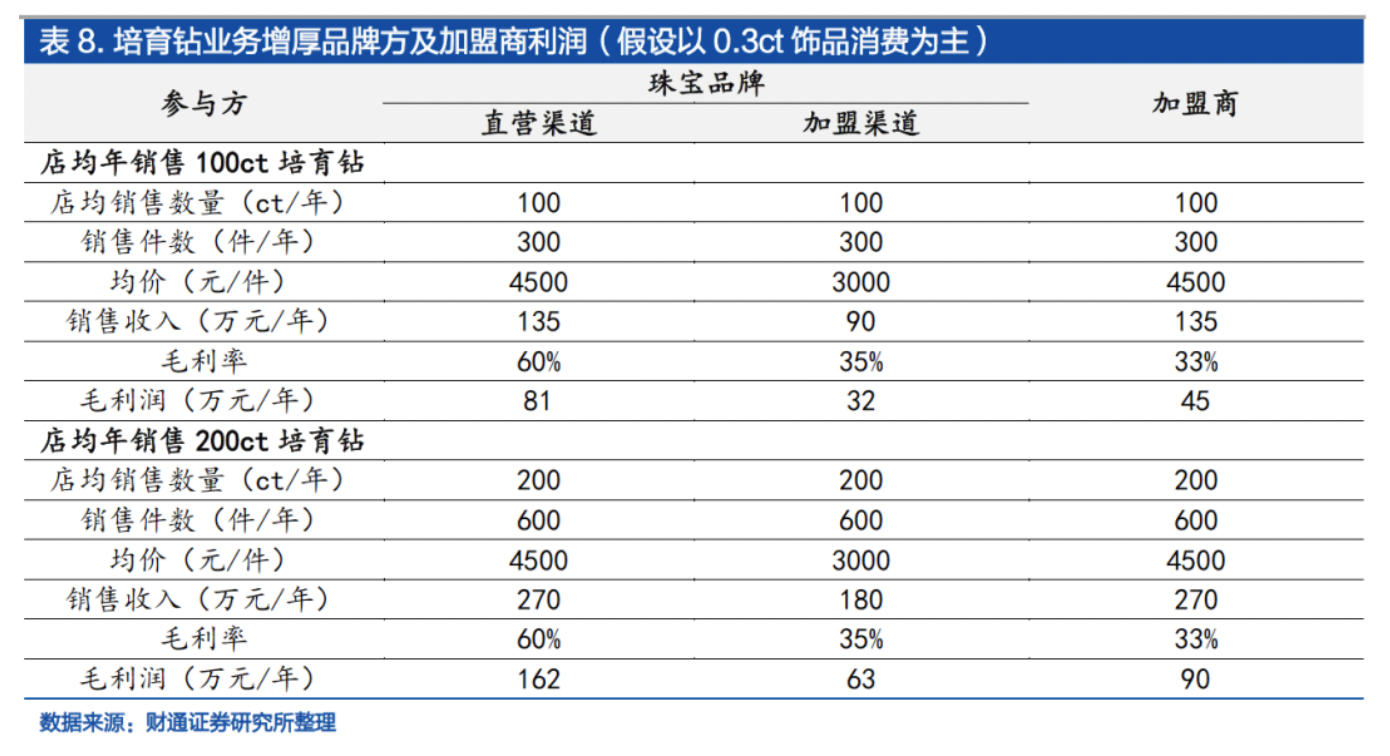

④品牌门店渠道价值重估,盈利能力改善

低线市场购买力较弱,钻石消费基础较弱,培育钻饰品以其极高的性价比优势,将突破传统镶嵌业务限制,有望实现渗透率快速提升。培育钻的核心竞争力在于高性价比和高盈利性。高性价比优势会放大渠道价值,高盈利空间会重估渠道价值。渠道价值重估将成为下一轮主题性因素。培育钻业务将同时增厚品牌方与加盟商利润,改善过往黄金珠宝企业利润率低的情况。保守状态下,假设店均年销售100ct培育钻,以0.3ct饰品为主,则有:

品牌方:直营&加盟渠道同时推进,增量利润可观,直营门店店均可增厚毛利81万元/年,加盟门店店均可增厚毛利32万元/年;

加盟商:缩短单店投资回收期,店均可增厚毛利45万元/年。

3)行业趋势:短期生产端受益,长期利好一体化龙头

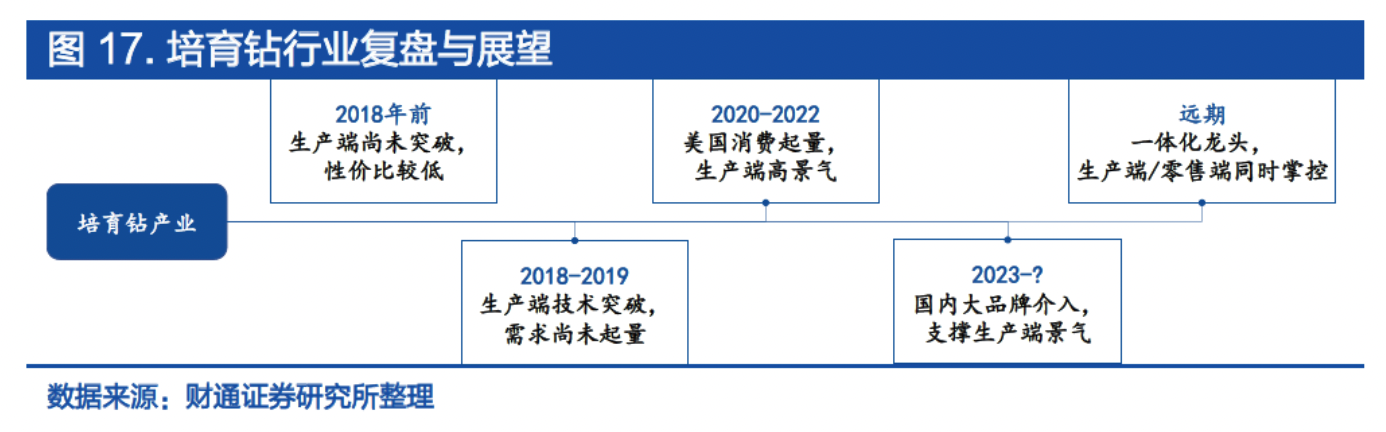

①培育钻石行情演绎复盘:从海外需求提升带动国内上游高景气到珠宝商渠道价值重估。

2010-2018年:产业化初期,渗透率极低。2010年前后,部分美国钻石品牌开始推进培育钻销售,但至2018年培育钻渗透率仅有1%。

2018-2020年:C端消费起量,美国市场实现“0→1”飞跃。中国培育钻龙头中南钻石、黄河旋风、豫金刚石量产3ct以上毛坯,成本大幅下降,培育钻C端售价相当于天然钻的30-40%,性价比提升带动消费。

2020-2022年:美国市场“1→10”发展,生产端高景气。美国疫后消费复苏,珠宝首饰市场快速反弹超2019年同期,培育钻消费火爆,供不应求下生产端保持高景气。

②培育钻行业展望:大品牌介入支撑生产端高景气,长期利好一体化龙头。

短期:大品牌渠道优势明显,介入培育钻销售将贡献C端增量,铺货需求量大,生产端短缺瞬时加剧,将支撑生产端保持高景气;

长期:同时介入生产端和零售端的一体化龙头将充分受益于培育钻市场发展,利润空间丰厚,业绩增量大。

关注两条投资路线:

①对于上游而言,马太效应处在加强周期,可以展望到海外库存和国内库存双周期共振的可能,因此上游的景气周期还处于前半程。对标:力量钻石、中兵红箭、黄河旋风、四方达、国机精工;

②对于下游而言,培育钻作为新品激活原有渠道的价值重估,新一轮成长周期有望展开,静待品牌介入,建议布局板块性机会,长期利好一体化龙头,对标关注中国黄金、潮宏基、周大福、曼卡龙、豫园股份、老凤祥。

◈风险提示:下游需求不及预期,品牌推进力度不及预期,疫情影响线下消费。

- 1